Q. 会社からもらう給与収入とは別に副業により収入を得ているのですが、その収入は事業所得になりますか?

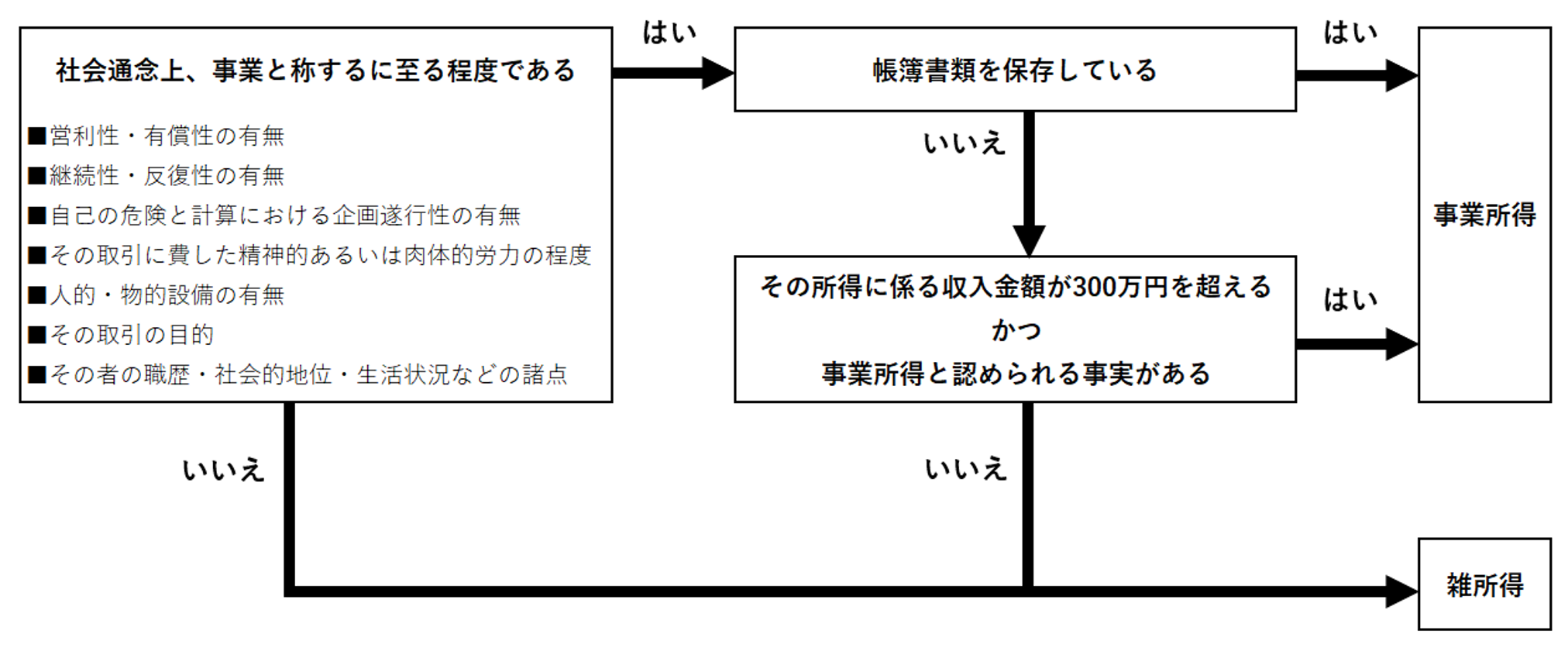

A. 給与所得者が副業収入を得ている場合、その収入は事業所得か雑所得かのいずれかに該当します。両所得の区分については下図を参考にしてください。

解説

副業収入はその態様により、事業所得と業務に係る雑所得のいずれかに該当します。事業所得であれば青色申告による特典や損益通算を用いた節税方法が期待できるのに対して、雑所得ではそれらの方法をとることができません。つまり、いずれの所得に該当するかの判断は、その納税額に大きな影響をもたらすものであり、適正な申告という観点においてはもちろん実際に税金を納付する所得者自身にとっても重要なところです。

一方で、事業所得と雑所得の区分については「社会通念上、事業と称するに至る程度であるかどうか」が重視されるところ、具体的な指標が設けられているわけではなく、実務では判断が難しい場面も多くありました。

この流れを受け、その所得区分に係る判断指針として2022年10月7日に国税庁から改正通達が公表されました。同年8月に行われたパブリックコメントを経て、当初の改正通達案から修正・決定されたものです。

所得税法基本通達35-2によると業務に係る雑所得は、下記の通り規定されています。

⑴~⑹ 省 略

⑺ 営利を目的として継続的に行う資産の譲渡から生ずる所得

⑻ 省 略(注)事業所得と認められるかどうかは、その所得を得るための活動が、社会通念上事業と称するに至る程度で行っているかどうかで判定する。なお、その所得に係る取引を記録した帳簿書類の保存がない場合(その所得に係る収入金額が300万円を超え、かつ、事業所得と認められる事実がある場合を除く。)には、業務に係る雑所得(資産(山林を除く。)の譲渡から生ずる所得については、譲渡所得又はその他雑所得)に該当することに留意する。

改正通達では、判断に際し「その所得に係る取引を記録した帳簿書類の保存」がなされているかどうかを挙げていますが、これはあくまでも指標の1つにしかすぎません。帳簿書類が作成・保存されている場合であっても、次のような場合には個別的な判断が必要との見解も公表されているのでご注意ください。

その所得に係る取引を記録した帳簿書類を保存している場合であっても、次のような場合には、事業と認められるかどうかを個別に判断することとなります。

①その所得の収入金額が僅少と認められる場合

例えば、その所得の収入金額が、例年、300 万円以下で主たる収入に対する割合が 10%未満の場合は、「僅少と認められる場合」に該当すると考えられます。

※「例年」とは、概ね3年程度の期間をいいます。② その所得を得る活動に営利性が認められない場合

その所得が例年赤字で、かつ、赤字を解消するための取組を実施していない場合は、「営利性が認められない場合」に該当すると考えられます。

※「赤字を解消するための取組を実施していない」とは、収入を増加させる、あるいは所得を黒字にするための営業活動等を実施していない場合をいいます。国税庁『雑所得の範囲の取扱いに関する所得税基本通達の解説』より一部抜粋

https://www.nta.go.jp/law/tsutatsu/kihon/shotoku/kaisei/221007/index.htm

詳しいことは税務の専門家である税理士にご相談ください。